2015. 11. 29. 08:50ㆍ재.세테크

【서울=뉴시스】 한상연 기자 = # 직장인 A씨는 최근 부모님으로부터 충격적인 이야기를 들었다. 노후자금으로 마련해둔 1억원을 은행 정기예금으로 넣었지만 1년만에 돌아온 이자는 이자세를 제하고 고작 100만원쯤 된다는 것었다. A씨의 부모님은 저금리 시대에 이 노후자금을 어떻게 불리겠냐고 답답해 했지만 A씨는 선뜻 답을 드리지 못했다.

주식투자는 위험할 것 같고, 그렇다고 그 외에는 마땅한 투자처도 없는 데다 다른 곳에 투자를 한다고 해도 나중에 내야할 세금도 만만치 않을 것 같다는 생각 때문이었다. 그러던 중 지인들로부터 연말 세테크 상품에 대한 이야기를 들었다. 연말정산 시 상당한 세금을 환급받을 수 있고 자산을 안전하게 운용할 수 있다는 얘기에 솔깃했다.

연말이 다가오고 있다. 매년 이맘때가 되면 직장인들의 가장 큰 고민은 연말정산이다. 한때 '13월의 보너스'로 평가받던 연말정산이 지난해 '13월의 세금 폭탄'으로 전락했다는 논란이 있었기 때문이다. 올해는 미리 계산해 볼 수 있는 등 제도가 많이 바뀌었다고 하지만 불안한 건 어쩔 수 없다.

때문에 올해 유난히 절세 상품이 사람들의 이목을 끌고 있다. 올해를 마지막으로 사라지는 비과세 혜택의 상품도 적지 않아 더욱 관심을 모으고 있다.

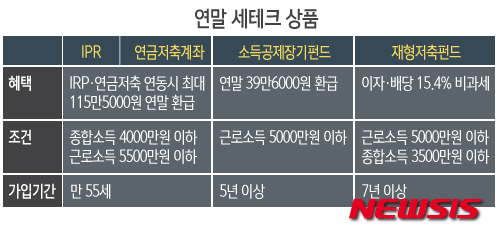

개인형퇴직연금(IRP)과 연금저축계좌 등 절세 상품과 올해로 판매가 종료되는 소득공제장기펀드(소장펀드)와 재형저축 등 비과세 상품을 통한 자산 늘리기가 필요한 때다.

연금저축계좌는 연간 400만원 한도로 13.2%의 세액공제를 받을 수 있다는 장점이 있다. 액수로는 52만8000원이다. 그러나 연간 종합소득이 4000만원 이하거나 근로소득이 5500만원 이하면 16.5%가 적용돼 최대 66만원을 환급받을 수 있다.

만약 여기에 IRP 계좌에 추가 납입할 경우에는 한도가 300만원이 추가로 늘어나게 돼 최대 700만원까지 세액공제를 받을 수 있게 된다. 소득 기준 대상자의 경우 115만5000원을 연말정산 시 환급받을 수 있는 셈이다.

절세 효과가 큰 만큼 적용 조건이 까다롭다는 불편함은 있다. IRP와 연금저축계좌 모두 중도 해지하지 않고 만 55세 이상부터 연금으로 받는 등 장기 가입해야만 해당 혜택을 누릴 수 있다는 것이다.

연금으로 받을 경우 연 3.3~5.5%의 연금소득세만 부과된다. 그러나 중도해지를 할 경우 일시지급되는 금액에 기타소득세가 적용돼 16.5%의 세금을 내야한다. 다시 말해 세액공제를 받은 금액을 모두 반납할 수 있다는 것이다.

연금저축계좌는 운용 시 발생한 수익이 금융소득종합과세에 합산되지 않는다는 점에서 투자금액이 크거나 수익률이 높아 내야 할 세금이 많은 자산가들에게 적합한 상품이라는 게 업계 설명이다.

이처럼 절세 상품 외에도 비과세 형태도로 간접적인 세금 혜택을 볼 수 있는 상품 가입도 자산 증식에 많은 도움을 줄 수 있다. 특히 올해로 상품판매가 끝나는 소장펀드와 재형저축이 대표적인 비과세 상품이다.

소장펀드는 연 5000만원 이하 연봉을 받는 근로자가 가입할 수 있는 상품이다. 연 납부액에서 600만원에는 40%, 즉 240만원에 대해서는 소득공제가 적용된다. 세액공제율(16.5%)을 감안하면 연말에 39만6000원을 돌려받게 된다. 가입기간 중 연 소득이 증가한다고 해도 8000만원까지는 공제 혜택이 주어진다는 것도 주요 특징 중 하나다.

재형저축펀드는 연말정산과는 다소 관련성은 떨어진다. 오히려 이자소득와 배당소득에 대해 과세되는 15.4%가 적용되지 않는다는 절세의 성격이 강하다. 연 소득 5000만원 이하 근로자와 종합소득 3500만원 이하 개인사업자만 가입할 수 있고, 연간 최대 1200만원 한도로 투자가 가능하고 추가로 3년까지 연장할 수 있다.

두 상품 역시 혜택이 큰 만큼 불편한 점은 있다.

소장펀드는 5년 이상 가입기간을 유지해야 혜택을 받을 수 있고, 펀드에 투자하기 때문에 원금이 보장되지 않는다는 점이다. 안전성을 따진다면 투자라는 위험부담이 있는 연금저축계좌는 지양할 필요가 있다. 재형저축펀드 역시 7년 이상 가입해야만 세 혜택을 누릴 수 있다.

업계 관계자는 "연말정산 시기가 다가오는 만큼 절세 효과가 있는 상품에 대한 관심이 늘고 있다"라며 "각자의 자산 운용 성향을 잘 파악해 적합한 상품을 선택해야만 절세 혜택을 누릴 수 있다는 점을 잊어서는 안 된다"고 조언했다.

hhch1113@newsis.com

'재.세테크' 카테고리의 다른 글

| ◈ 돈 벌어주는 '스마트 금융생활 꿀팁' 10가지 (0) | 2015.12.17 |

|---|---|

| ◈ 내년부터 바뀌는 세법내용 한눈에 보기 (0) | 2015.12.12 |

| ◈ [투자전략] 2016년 주식시장 전망(요약) : Bi-flation 시대의 투자전략 (0) | 2015.11.16 |

| ◈ 흑자라도 유동자금 부족하면 부도날 수 있어요. (0) | 2015.10.27 |

| ◈ 2015년 세법개정안 주요내용 한 눈에 보기 (0) | 2015.08.08 |